西本要闻

[库存看市场]库存处于高位,降价消化压力

2024年03月16日06:37 来源:西本资讯

本周(3月11日—3月15日),西本资讯监测的数据显示,截止3月15日,全国69个主要市场25mm规格三级螺纹钢平均价格为3801元/吨,周环比下跌180元;高线hpb300φ6.5mm为3987元/吨,周环比下跌181元/吨。

本期,全国各地市场建筑钢材价格跌幅扩大:其中,北方钢厂跟跌,市场下行;南方市场下挫,再创新低。本周西本钢材指数下调,成本指数下挫,后者跌幅更大,显示长流程钢厂及时成本下降;本周螺纹钢期货主力合约继续下探,对现货市场有抑制作用。(下图为红色线条为钢材指数,黄色线条为成本指数)

期货方面,本周黑色系主力合约集体下挫:铁矿破位下行,焦炭大幅走低,热卷一路走弱,螺纹收在新低。其中,热卷2405合约周五夜盘收在3674元,较上周五夜盘3812元下跌138元;螺纹钢2405合约周五夜盘收在3494元/吨,较上周五夜盘3651元下跌157元;从全周走势情况看,原料端续跌,成材端下行。

回首本期,消息面平淡,原料价格再跌,螺纹现货大跌,当前行业面出现什么变化?后期钢价走势如何?一起看看西本资讯监控到的相关库存数据,再具体分析。

一、上海市场分析

据西本资讯监测库存数据:截至3月14日,沪市螺纹钢库存总量为60.12万吨,周环比增加1.37万吨,增幅为2.33%(见下图);目前库存量较上年同期(3月16日的44.62万吨)增加15.50万吨,增幅为34.74%。本周沪市螺纹钢库存环比增幅收窄,同比增幅仍有扩大。

本期,西本资讯监测的沪市线螺周终端采购量为1.35万吨,周环比增加8.87%(见下图)。本周,终端采购量环比增加,但总量仍未“达标”。

本期西本钢材指数下行,市场价格下挫:周一,普遍下跌;周二,继续调低;周三,盘中松动;周四,大幅杀跌;周五,跌后趋稳。当下上海市场现状是:社会库存增幅较大,需求恢复较慢;厂商降库减压,心态依然谨慎。目前市场价格屡屡破位,预计下周低位震荡。

二、库存总结分析

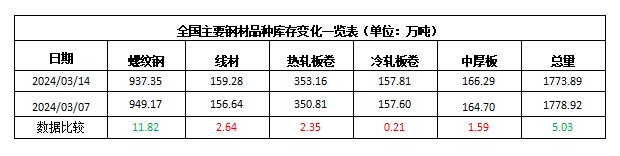

本期,全国35个主要市场样本仓库钢材总库存量为1773.89万吨,周环比减少5.03万吨,降幅为0.28%。主要钢材品种中,螺纹钢库存量为937.35万吨,环比减少11.82万吨,降幅为1.25%;线盘库存量为159.28万吨,周环比增加2.64万吨,增幅为1.69%;热轧卷板库存量为353.16万吨,周环比增加2.35万吨,增幅为0.67%;中厚板库存量为166.29万吨,周环比增加1.59万吨,增幅为0.97%;冷卷板库存量为157.81万吨,周环比增加0.21万吨,增幅为0.13%。

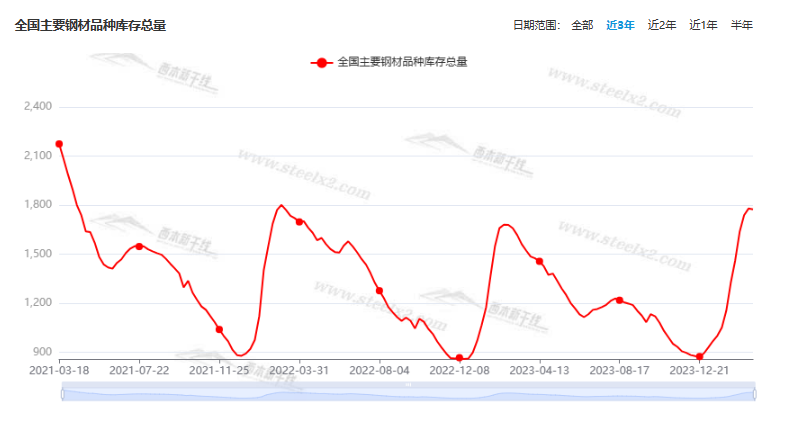

据西本资讯历史数据,当前库存总量较上年同期(2024年3月16日的1561.09万吨)增加212.80万吨,增幅为13.63%。分品种看,本期五大钢材品种库存中,除螺纹钢外,所有品种库存继续增加。(见下图)

本周,华东区域建筑钢价格大幅下跌,各地跌幅接近。截至周五,以各地西本优质品为参照物,华东市场螺纹钢主流基准价格从3400元到3600元/吨不等,周环比下跌150-200元。

本期,影响市场走势的行业资讯主要有(以时间先后排序):

国家统计局:2月ppi同比下降2.7%

国家统计局数据显示,2月份,全国工业生产者出厂价格同比下降2.7%,环比下降0.2%;工业生产者购进价格同比下降3.4%,环比下降0.2%。1—2月平均,工业生产者出厂价格比上年同期下降2.6%,工业生产者购进价格下降3.4%。

1至2月全国铁路完成固定资产投资652亿元

今年1至2月,全国铁路固定资产投资完成652亿元,同比增长9.5%,铁路建设优质高效推进,重点工程项目建设进展顺利,铁路现代化基础设施体系加快构建。铁路建设投资保持高位运行,对区域经济社会发展具有明显的拉动作用。下一步,国铁集团将紧密围绕服务和支撑国家重大战略,突出提升路网整体功能和效益,优质高效推进铁路规划建设,为我国经济回升向好注入新动能。

住建部长:房地产还有很大潜力和空间

住建部部长倪虹表示,对于房地产,我们不能光看短期,还要看中长期。当前房地产市场在调整,稳定市场的任务依然艰巨。但从我国城镇化的发展进程看,从我国城镇300多亿平方米存量住房需要更新改造来看,房地产还是有很大的潜力和空间。

3月11日焦化企业召开市场分析会

3月11日上午,山西、河北、内蒙古、江苏、河南、山东、陕西、贵州、黑龙江、辽宁、江西等地焦化企业召开市场分析会就当前市场形势进行了分析。鉴于当前的市场情况,与会企业达成以下共识:1、企业根据各自亏损情况延长结焦时间,全行业限产50%-70%。同时建议钢厂自有焦化加大限产幅度。2、停止原料采购,在限产最大的前提下按需采购,全面降低原料库存。3、不主动降低焦炭库存,根据企业自身场地情况适当增加库存。坚持“没有订单不生产、没有利润不销售、不付款不发货”的原则。

中汽协:2024年1-2月汽车销量为402.6万

中汽协发布数据显示,1-2月,汽车产销分别完成391.9万辆和402.6万辆,同比分别增长8.1%和11.1%。其中,2月,汽车产销分别完成150.6万辆和158.4万辆,环比分别下降37.5%和35.1%,同比分别下降25.9%和19.9%。

312地建立城市房地产融资协调机制

从此前披露的数据来看,目前,全国31个省份312个城市建立了城市房地产融资协调机制,各地按照“一项目一方案”上报的“白名单”项目达到6000多个。在这些项目中,82.8%是民营企业和混合所有制企业的项目(据此测算,在“白名单”项目中,至少有4900个为民营企业和混合所有制企业项目)。截至2月底,商业银行已经审批贷款超过2000亿元。

中钢协:3月上旬重点钢企粗钢日产回落

2024年3月上旬,重点统计钢铁企业粗钢日产205.80 万吨,环比下降3.38%,同口径比去年同期下降4.36%;生铁日产184.38万吨,环比下降1.82%,同口径比去年同期下降 3.97%;钢材日产192.76万吨,环比下降6.65%,同口径比去年同期下降4.81%。3月上旬末,重点统计钢铁企业钢材库存量约1952.39万吨,比上一旬增加150.4万吨、上升8.35%;比上月同期增加339.2万吨、上升21.03%;比去年同旬增加约182万吨上升10.28%。

国务院印发《推动大规模设备更新和消费品以旧换新行动方案》

日前,国务院印发《推动大规模设备更新和消费品以旧换新行动方案》。《行动方案》提出,到2027年,工业、农业、建筑、交通、教育、文旅、医疗等领域设备投资规模较2023年增长25%以上;重点行业主要用能设备能效基本达到节能水平,环保绩效达到a级水平的产能比例大幅提升,规模以上工业企业数字化研发设计工具普及率、关键工序数控化率分别超过90%、75%;报废汽车回收量较2023年增加约一倍,二手车交易量较2023年增长45%,废旧家电回收量较2023年增长30%,再生材料在资源供给中的占比进一步提升。

国家金融监督管理总局:促进金融与房地产良性循环

3月13日下午,金融监管总局党委召开扩大会议。会议要求,要有力有序防范化解金融风险。全力推进中小金融机构改革化险,有计划、分步骤开展工作,牢牢守住不发生系统性金融风险的底线。促进金融与房地产良性循环,加快推进城市房地产融资协调机制落地见效,提高项目“白名单”对接效率,一视同仁满足不同所有制房地产企业合理融资需求,大力支持保障性住房等“三大工程”建设,促进构建房地产发展新模式。配合防范化解地方债务风险,指导银行保险机构按照市场化方式开展债务重组、置换。

乘联会:3月1-10日乘用车市场零售35.5万辆

乘联会数据显示,3月1-10日,乘用车市场零售35.5万辆,同比去年同期增长4%,较上月同期下降4%,今年以来累计零售349.7万辆,同比增长16%。3月1-10日,新能源车市场零售15.4万辆,同比去年同期增长39%,较上月同期增长64%,今年以来累计零售121.4万辆,同比增长38%。

央行:聚焦保持稳健的货币政策灵活适度、精准有效

2024年3月14日,中国人民银行党委召开扩大会议。会议强调,金融是国民经济的血脉,对支持和促进完成政府工作报告提出的全年经济社会发展目标责无旁贷。中国人民银行要对标对表政府工作报告中明确的重点工作,逐项细化措施,推动落地见效。要聚焦保持稳健的货币政策灵活适度、精准有效,综合运用多种货币政策工具,保持流动性合理充裕,促进社会融资规模、货币供应量同经济增长和价格水平预期目标相匹配,加强总量和结构双重调节,持续深化利率市场化改革,促进社会综合融资成本稳中有降。

2月各线城市商品住宅销售价格环比降幅总体收窄

国家统计局数据显示,2024年2月份,70个大中城市中,各线城市商品住宅销售价格环比降幅总体继续收窄、同比继续下降。2月份,一线城市新建商品住宅销售价格环比下降0.3%,降幅与上月相同。二线城市新建商品住宅销售价格环比下降0.3%,降幅比上月收窄0.1个百分点。三线城市新建商品住宅销售价格环比下降0.4%,降幅与上月相同。

本期,宏观面偏向中性,主要体现在:1、春节效应明显,2月ppi同环比下降;2、央行再次召开会议,强调货币政策灵活适度;3、以旧换新政策细化,刺激消费需求提升;4、重点项目建设推进,铁路固投良性增长;5、促进金融与房地产良性循环,“白名单”项目不断增加;6、2月汽车销量下滑,3月销量有所恢复;7、各线城市房价持续下降,降幅总体收窄。

行业面上,据中钢协数据,2024年3月上旬,重点钢企粗钢、生铁和钢材日均产量环比全面下降,粗钢日产终结了连续三旬的回升态势,呈现高位回落,而同期企业库存再次增加,并创下去年2月下旬以来新高。表明市场价格走低之后,钢厂增产势头减弱,但库存去化仍然不畅。另外,需求不足抑制钢价,钢企倒逼原料下行,焦化企业亏损面也有扩大,在全行业受困的格局下,上下游的博弈还会加剧。展望后期,消化存货需要时间,只有从供给端压减才能提振信心。

回首本周,期螺不断下移,现货持续破位,钢厂挺价失败,需求恢复缓慢。从行情走势看,全国各地表现一致:在北方,需求疲软,厂商均跌;在南方,情绪低迷,价格更低;南北市场联袂降价,供需矛盾更加突出。总体来看,原料价格再跌,成本重心下移;需求强度不足,期现呼应走弱。

期货走低,现货杀跌,心态悲观,这是本周市场的主要特色。接下来,预计终端需求难以放大,投机需求继续谨慎,期货市场低位反复,现货价格波动加剧。当前市场处于“慌乱”阶段,亟待恢复信心。

对于上海地区而言,市场现状是:库存同比大增,需求跟进乏力,商家普遍亏损。当前的利好因素是:价格已经新低,需求不会更差;利空因素主要有:原料成本走弱,库存消化缓慢。本周钢价再次下挫,既是受到期货市场的带动,更是因为需求迟迟没有放量,预计下周现货市场低位震荡。需要关注的是:原料的涨跌,期货的高低,成交的多少。[文]西本新干线特邀评论员希玛拉亚峰

法律提示:本内容系www.steelx2.com编辑、整理,转载需经授权,若需授权必须与西本资讯与作者本人取得联系并获得书面认可,并注明来源。如果私自转载,西本资讯保留一切追诉的权力,直至追究私自转载者的法律责任。

相关链接 >>

· 2024-03-16

· 2024-03-16

· 2024-03-15

· 2024-03-15

· 2024-03-15

· 2024-03-15

· 2024-03-15

· 2024-03-15

全国主要城市行情地图

新闻排行

- 日排行

- 周排行

- 总排行

1

6月26日行业要闻早餐

2

【6月26日建筑钢市前瞻】弱稳盘整

3

上海建筑钢市日记(低位上探)

4

【6月26日建筑钢市晚报】止跌趋高

5

6月中旬重点钢企日产粗钢218.51万吨

6

第二批新增债额度已下达

7

bdi指数触及两周低点

8

夜盘国内期货主力合约涨跌不一

9

6月26日国内废钢行情汇总