每周预警

8月4日西本钢材价格指数走势预警报告

2023年08月04日15:40 来源:西本资讯

本期观点:需求偏弱 震荡整理

时间:2023-8-7—2023-8-11

预警色标:蓝色

●市场回顾:周中期螺大幅下挫,钢市报价先稳后跌;

●成本分析:焦炭四轮提涨落地,进口矿价弱势见跌;

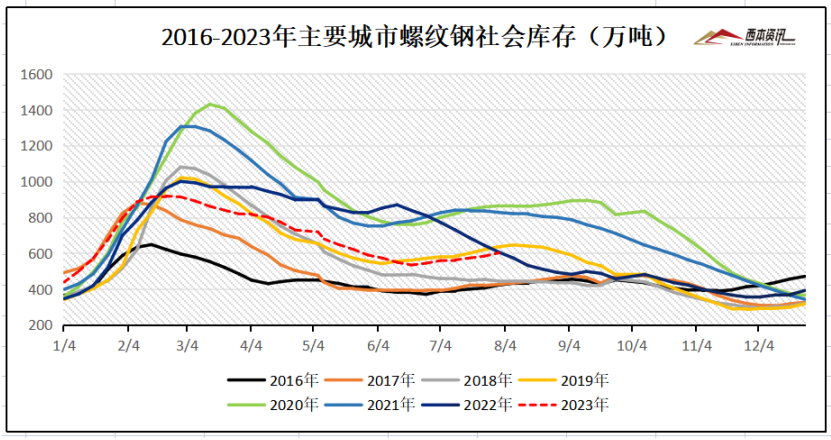

●供需分析:高炉开工止降转增,社库连续六周累库;

●宏观分析:房企拿地继续下降,政策偏暖继续利多。

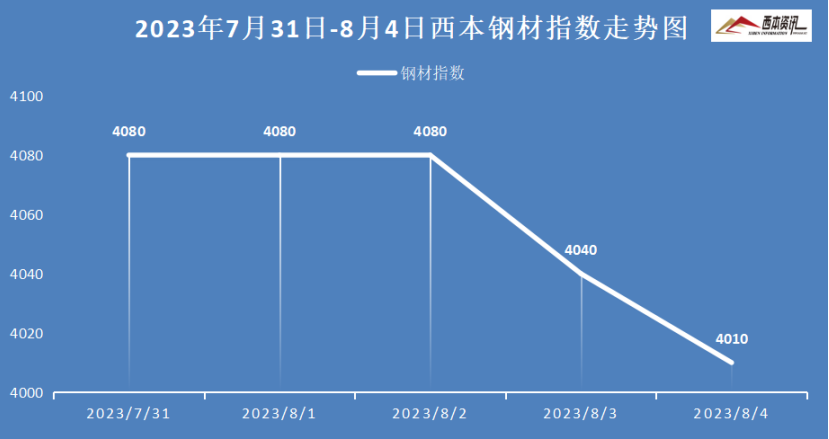

●综合观点:全国钢市仍处于淡季累库中,板材生产尚有利润,建材生产利润较低,钢厂暂无减产驱动,刚需表现不佳,市场投机减弱,周中盘面陡转直下,市场情绪转弱,螺纹价格下跌明显。下周国内钢市如何演绎?供应端:唐山钢企环保限产结束,全国样本高炉开工率83.36%,周环比增加1.22%。需求端:高温暴雨抑制刚需,房企拿地继续下降,表观需求历史低位。政策端:央行要求精准实施差别化住房信贷政策,满足民营房企合理融资需求,促进房地产行业平稳健康发展。综合来看,宏观政策继续偏暖,库存累增表需下降,粗钢限产平控偶有发酵,钢价缺乏新的推动因素等,基于此,我们对下周市场行情持中性评价——蓝色预警,具体来说,西本钢材指数下周将在3970-4070元区间运行。

一、行情回顾

1、西本钢材指数

本周国内建筑钢价格先稳后跌,截至8月4日,西本指数报在4010,环比上周五下跌60。

2、全国市场方面

分区域来看:

上海市场:本周上海建材行情先稳后跌,周初,期螺合约多空博弈,终端需求偏少,市场交易清淡,现货售价以稳为主。周中,期螺盘面大幅下挫,市场情绪转弱,终端采购进一步减量,现货报价接连下跌。临近周末,盘面低位波动,交易延续平淡,市场报价跌后暂稳。考虑,宏观政策利多,市场操作谨慎等,预计,下周上海建材市场窄幅震荡调整为主。

杭州市场:本周杭州建材行情整体下跌,上半周,盘面小幅波动,下游需求有限,市场表现平淡无奇,多数商家持稳报价。下半周,期螺陡转直下,市场情绪转弱,终端采购有意放缓,交投更显低迷,钢价整体下跌。另外,沙永中公布8月上旬价格政策,其中,沙钢对螺纹上调100元/吨,没有补差;永钢和中天螺纹不动,对螺纹追补90-120元/吨。预计,下周杭州建材行情震荡盘整运行。

北京市场:本周北京市场现货价格弱势下跌,上半周,受台风降雨影响,刚需延续较弱,但商家库存压力不大,现货报价基本持平。下半周,期螺大幅下跌,市场情绪转弱,现货报价加速下跌,累计跌幅60-70元/吨.库存方面,成交下滑累库加大,增4万吨至48.5万吨。考虑,库存压力增加,受灾地区重建加固等,预计,下周北京市场震荡整理为主。

二、成本分析

1、本周钢厂调价

2、原材料

本周国内主要原料走势分歧,其中,进口矿价弱势下跌,钢坯市场先稳后跌,国产矿价相对平稳,焦炭价格四轮上涨,废钢行情小幅见跌,分品种来看:

钢坯市场:本周国内钢坯价格明显下跌,截止发稿,唐山普方坯含税价报3580元/吨,环比下跌70元/吨;唐山主要仓储库存合计57.01万吨,环比增加0.13万吨。上半周,唐山环保限产结束,调坯轧材企业补库略增,坯料厂商持稳销售;下半周,期货大幅下挫,成品材价格下跌,坯料成交转弱,报价明显下跌。考虑,成品材消费淡季,原料涨价支撑成本等,预计,下周国内钢坯震荡盘整为主。

焦煤市场:本周国内焦煤市场高位震荡偏强,部分低硫主焦再涨50元/吨。本周供应端受暴雨及安检等影响,供应略有受损,同时,下游焦炭第四轮提涨落实影响,市场情绪有所提振,下游焦企采购正常,支撑焦煤价格稳中偏强。考虑,双焦期货走弱,中间商加大出货力度,焦煤价格高位承压等,预计,下周国内焦煤市场震荡盘整运行为主。

焦炭市场:本周国内焦炭第四轮提涨落地,累计涨幅300-340元/吨。随着焦炭第四轮提涨落地,焦企盈利面好转,提产积极性提升,供应端逐步改善。下游钢企生产积极性仍在,刚需维持高位,同时,焦炭库存偏低,采购积极性仍较好,叠加唐山部分高炉复产,焦炭供需面仍显偏紧。考虑,当前钢、焦盈利状况接近,以及双焦盘面走弱等,预计,下周焦炭市场持稳运行为主。

废钢市场:本周国内废钢市场震荡偏弱,周环比下跌20-60元/吨。其中,华东地区主要钢企收废价格持稳,但其他短流程钢企下调30-50元/吨,带动区域废钢价格下跌20-30元/吨;华北地区受唐山钢坯等下跌影响,废钢价格由强转弱,累计跌幅30-60元/吨;华南、西南、东北等区域均出现20-50元/吨回落。考虑,当前钢企利润收窄,打压原料意愿增强,但刚需对废钢仍有支撑,预计,下周国内废钢市场震荡偏弱为主。

铁矿市场:本周进口矿价格弱势下跌,截止8月4日,青岛港61.5%pb粉报价858元/吨,环比下跌26元/吨;港口方面,主要港口矿石库存12292万吨,环比下降162万吨。高炉开工率83.36%,周环比增加1.22%。连铁走弱影响心态,以及钢企盈利收缩,对矿采购需求偏弱,且以pb粉等为主,矿商挺价信心不足,交易价小幅走低。考虑,钢企盈利水平收窄,部分省份产量平控等,预计,下周进口矿行情震荡偏弱调整。

三、供给和需求分析

钢厂生产情况来看,中钢协数据显示,2023年7月下旬,重点统计钢铁企业共生产粗钢2349.14万吨、生铁2116.04万吨、钢材2377.85万吨。其中粗钢日产213.56万吨,环比下降4.99%;生铁日产192.37万吨,环比下降4.22%;钢材日产216.17万吨,环比下降0.35%。

钢企库存来看,2023年7月下旬,重点统计钢铁企业钢材库存量1448.71万吨,比上一旬减少118.12万吨,下降7.54%;比上月同旬减少29.31万吨,下降1.98%;比去年底增加141.27万吨,增长10.81%;比去年同旬减少210.95万吨,下降 12.71%;比前年同旬增加67.35万吨,增长4.88%。

社会库存来看,全国主要样本城市螺纹钢累计库存6.1.47万吨,周环比增加18.32万吨;线材累计库存88.09万吨,周环比下降1.67万吨;五大钢材品种累计库存1214.57万吨,周环比增加24.28万吨。据西本跟踪数据显示,社会库存连续六周小幅升库,库存端持续平缓升库。

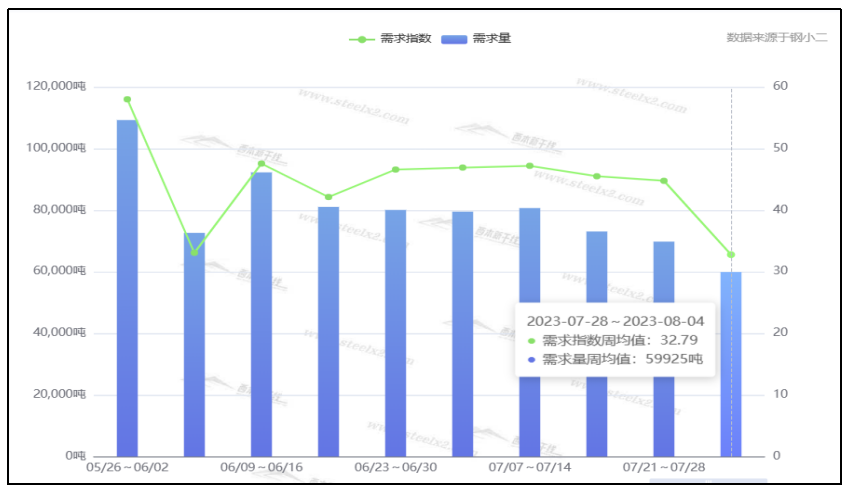

终端需求来看,据钢小二平台周均值数据显示,8月4日全国工程需求量周均值为59925吨,环比周均值下降14.16%。其中上海周均值18793吨,环比周均值下降;广州4753吨,环比周均值增加;杭州3933吨,环比周均值下降。工程需求pmi为33,需求较差。

四、宏观信息

1、上半年我国交通固定资产投资1.83万亿元

上半年我国交通投资高位运行,完成交通固定资产投资1.83万亿元,同比增长9.1%。分方式看,铁路完成投资3049亿元,同比增长6.9%;公路完成投资13830亿元,同比增长8.9%,其中,高速公路、普通国省道、农村公路同比分别增长7.5%、13.6%和9.8%;水路完成投资936亿元,同比增长26.7%;民航完成投资462亿元,同比增长0.2%。

2、因城施策精准实施差别化住房信贷政策

中国人民银行、国家外汇管理局召开2023年下半年工作会议。会议要求,落实好“金融16条”,延长保交楼贷款支持计划实施期限,保持房地产融资平稳有序,加大对住房租赁、城中村改造、保障性住房建设等金融支持力度。因城施策精准实施差别化住房信贷政策,继续引导个人住房贷款利率和首付比例下行,更好满足居民刚性和改善性住房需求。

3、前7月top100房企拿地规模同比下降13.4%

1-7月,top100房企拿地总额6946亿元,拿地规模同比下降13.4%,降幅较上月扩大3.2个百分点。50家代表企业7月拿地总额同比降低32.9%,受销售增速下滑影响,企业拿地继续下降。从布局城市等级来看,50家代表房企2023年1-7月在二线城市的投资面积占比最高,为61.4%,一、二线城市占比合计近九成。

4、前7月土地出让收入同比降近三成

1-7月份,中国300个城市推出土地规划建筑面积同比下降31%,成交土地规划建筑面积同比下降33%。受到各地方政府土地供应“质优量减”等因素影响,1-7月份,300城成交土地楼面均价同比涨10%,土地出让收入同比降27%。

五、综合观点

全国钢市仍处于淡季累库中,板材生产尚有利润,建材生产利润较低,钢厂暂无减产驱动,刚需表现不佳,市场投机减弱,周中盘面陡转直下,市场情绪转弱,螺纹价格下跌明显。下周国内钢市如何演绎?供应端:唐山钢企环保限产结束,全国样本高炉开工率83.36%,周环比增加1.22%。需求端:高温暴雨抑制刚需,房企拿地继续下降,表观需求历史低位。政策端:央行要求精准实施差别化住房信贷政策,满足民营房企合理融资需求,促进房地产行业平稳健康发展。综合来看,宏观政策继续偏暖,库存累增表需下降,粗钢限产平控偶有发酵,钢价缺乏新的推动因素等,基于此,我们对下周市场行情持中性评价——蓝色预警,具体来说,西本钢材指数下周将在3970-4070元区间运行。

法律提示:本内容系www.steelx2.com编辑、整理,转载需经授权,若需授权必须与西本资讯与作者本人取得联系并获得书面认可,并注明来源。如果私自转载,西本资讯保留一切追诉的权力,直至追究私自转载者的法律责任。

相关链接 >>

· 2023-07-217月21日西本钢材价格指数走势预警报告

· 2023-07-147月14日西本钢材价格指数走势预警报告

· 2023-07-077月7日西本钢材价格指数走势预警报告

· 2023-06-162023年6月16日西本钢材价格指数走势预警

· 2023-06-092023年6月9日西本钢材价格指数走势预警

· 2023-06-022023年6月2日西本钢材价格指数走势预警

· 2023-05-19

· 2023-05-12

全国主要城市行情地图

新闻排行

- 日排行

- 周排行

- 总排行

1

6月26日行业要闻早餐

2

【6月26日建筑钢市前瞻】弱稳盘整

3

上海建筑钢市日记(低位上探)

4

【6月26日建筑钢市晚报】止跌趋高

5

6月中旬重点钢企日产粗钢218.51万吨

6

第二批新增债额度已下达

7

bdi指数触及两周低点

8

夜盘国内期货主力合约涨跌不一

9

6月26日国内废钢行情汇总